生命保険料控除とは?知っておきたい控除の仕組みと節税効果

生命保険料控除で税負担を軽減できる!対象となる人・保険料・申請方法を解説

生命保険料控除は、所得税と住民税の税負担を軽減できる控除です。控除対象の条件に当てはまる場合には、忘れずに生命保険料控除を活用してください。

生命保険料控除の仕方は、個人事業主と会社員で異なります。

また、契約日によって適用される制度や控除できる上限額などもあるため、申告時の記入では注意が必要です。

生命保険料控除の対象や計算、申告方法などをチェックしておきましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

生命保険料控除とは

生命保険料控除とは、確定申告や年末調整で行うことができる所得控除のひとつです。生命保険料の支払いをしている人が利用できます。

生命保険料控除の対象となる保険料の範囲や保険の種類について紹介します。

節税効果が高く、所得税と住民税のどちらにも影響があるため、適用されるものはすべて見逃さずに申告しましょう。

生命保険料控除の対象範囲

生命保険料控除は、支払った生命保険料の金額によって控除される金額が変わります。

生命保険料控除を受ける際には、いつ支払った保険料が対象となるか知っておくことが大切です。

自分が支払った保険料を節税にも活用するために、漏らさず対象となる保険料を申告してください。

生命保険料控除の対象となる保険料は、その年の1月1日から12月31日までに払い込んだ保険料です。

1年分の保険料に応じて一定の金額が控除できます。ただし、一部の個人年金保険以外はその年に支払われた配当金は差し引いた金額となります。

また、自分名義ではなく配偶者や子ども名義の保険でも、自分が保険料を支払った場合にはそれらの保険料も申請することが可能です。

生命保険料控除の対象になる保険の種類

生命保険料控除の対象となる保険は、以下の3種類の保険料です。

生命保険料控除は、内容によって一般生命保険料控除・介護医療保険料控除・個人年金保険料控除に分類されます。

それぞれに保険金受取人などの条件があり、それを満たした保険の保険料のみが生命保険料控除を受けることができます。

一般生命保険料

一般生命保険料とは、生存や死亡で一定額の保険金や給付金を支払う契約にかかる保険料です。以下の条件を満たした場合、一般生命保険料で生命保険料控除の対象となります。

-

- 保険金受取人が契約者

- 保険金受取人が配偶者、その他の親族

その他の親族とは、民法で定められている6親等以内の血族と3親等以内の姻族です。

ただし、財形保険や保険期間が5年未満の貯蓄保険、団体信用生命保険などは控除対象とはなりません。

介護医療保険料

介護医療保険料とは、入院や通院、介護に伴い給付金を支払う契約にかかる保険料です。介護医療保険料控除の対象者は一般生命保険料控除と同じになります。

個人年金保険料

個人年金保険は、公的年金以外に将来の備えとして入る保険です。

個人年金保険で生命保険料控除を受ける際には、一般生命保険料控除として受ける方法と個人年金保険料控除として受ける方法があります。

生命保険料控除を個人年金保険控除として受けるためには、個人年金保険料税制適格特約を付けていることが必要です。

特約がない場合には、一般生命保険料控除の枠で控除を受けることになります。

生命保険料控除には旧制度と新制度がある

税制改正によって生命保険料控除制度が変わりました。契約締結時によって旧制度と新制度に分けられ、所得から差し引ける金額がそれぞれ異なります。

契約日が2011年12月31日以前の保険契約にかかる保険料は旧制度の適用対象となり、2012年1月1日以降に締結した保険の保険料は新制度適用となります。

ただし、旧制度の対象となる保険契約でも、2012年1月1日以降に更新や特約の付加などで契約内容が変更された場合には、新制度の対象です。

生命保険料控除を受ける際には、2つの制度に当てはまる保険料をそれぞれ区別して計算しなければいけません。

生命保険料控除の旧制度と新制度のどちらに当てはまるかは、保険料控除証明書に記載があります。

年末調整や確定申告のために保険会社から送られてくるので確認してみてください。

旧制度

生命保険料控除の旧制度は、税制改正前の制度がそのまま継続されたものです。旧制度の対象となる控除は、一般生命保険料控除と個人年金保険料控除の2つになります。

新制度

生命保険料控除の新制度は、2012年1月1日以降に締結した比較的新しい保険契約が対象です。

また、新制度では新たに介護医療保険料控除が設けられ、さらにそれぞれの保険料控除が詳しく分類されました。

これまでの旧制度では一般生命保険料控除として適用限度額が設定されていました。

しかし、新制度では一般生命保険料控除と介護医療保険料控除に分けられ、それぞれに適用限度額が設定されています。

また、主契約と特約のそれぞれの保険料が分類されることになりました。

例えば、終身保険は一般生命保険料控除、入院特約は介護医療保険料控除と契約・特約ごとの控除区分で控除を受けます。

がん入院特約・女性疾病入院特約・特定疾病(3大疾病)保障特約なども介護医療保険料控除です。

生命保険料控除の計算方法

生命保険料控除を受ける際には、保険会社から送られてくる保険料の控除証明書をもとに計算し、年末調整や確定申告をする必要があります。

生命保険料控除の計算は旧制度と新制度で異なるため、各自、自分がどちらの対象となるか確認してから計算を始めてください。

また、生命保険料控除は課税所得から控除される所得控除であるため、所得税と住民税に関係します。

確定申告や年末調整は所得税の申告・納税の手続きですが、それによって住民税も節税になるため、住民税の計算も合わせて行ってみましょう。

旧制度

旧制度が適用となる生命保険料は、一般生命保険料と個人年金保険料です。

生命保険料控除額は年間払込保険料の金額によって控除される金額が、所得税・住民税ともに変わります。

・所得税

| 年間払込保険料額 | 控除される金額 |

| 25,000円以下 | 払込保険料全額 |

| 25,000円超 50,000円以下 |

(払込保険料×1/2)+12,500円 |

| 50,000円超 100,000円以下 |

(払込保険料×1/4)+25,000円 |

| 100,000円超 | 一律50,000円 |

・住民税

| 年間払込保険料額 | 控除される金額 |

| 15,000円以下 | 払込保険料全額 |

| 15,000円超 40,000円以下 |

(払込保険料×1/2)+7,500円 |

| 40,000円超 70,000円以下 |

(払込保険料×1/4)+17,500円 |

| 70,000円超 | 一律35,000円 |

所得税と住民税では控除額が異なるため注意してください。

新制度

新制度が適用となる生命保険料控除には介護医療保険料控除が加わります。

新制度でも旧制度同様に、それぞれ控除できる上限が設けられており、それが3種類になりました。

各限度額上限は下がりましたが、3種類の保険料を支払った場合には合算限度額が旧制度より大きくなる可能性があります。

新制度では控除額を決める保険料額の範囲や段階ごとの控除額などが変わりました。

・所得税

| 年間払込保険料額 | 控除される金額 |

| 20,000円以下 | 払込保険料全額 |

| 20,000円超 40,000円以下 |

(払込保険料×1/2)+10,000円 |

| 40,000円超 80,000円以下 |

(払込保険料×1/4)+20,000円 |

| 80,000円超 | 一律40,000円 |

・住民税

| 年間払込保険料額 | 控除される金額 |

| 12,000円以下 | 払込保険料全額 |

| 12,000円超 32,000円以下 |

(払込保険料×1/2)+6,000円 |

| 32,000円超 56,000円以下 |

(払込保険料×1/4)+14,000円 |

| 56,000円超 | 一律28,000円 |

生命保険料控除の限度額

それぞれの保険料には、控除できる適用限度額が設けられています。高額な保険料を支払っていたとしても、限度額の上限以上は控除されません。

1年間で支払ったすべての額が控除の対象となる社会保険料控除とは違うので注意が必要です。生命保険料控除の限度額は、旧制度と新制度で異なります。

旧制度の一般生命保険料控除の適用限度額は、所得税が5万円、住民税が3.5万円です。

また、個人年金保険料控除の適用限度額も所得税が5万円、住民税が3.5万円となっています。

どちらも加入しており、2種類の保険料を支払っている場合の合計適用限度額は所得税10万円、住民税7万円となります。これを超えた保険料については控除されません。

新制度の所得税の限度額は4万円、住民税の限度額は2.8万円です。

3つの保険料の分類でそれぞれ同額の上限となり、合計適用限度額は所得税が12万円、住民税が7万円となります。

旧制度よりもそれぞれの限度額は減りましたが、合算すると所得税では2万円分高くなりました。

生命保険料控除の申請方法

生命保険料控除の申請方法は、会社員や個人事業主など、働き方によって異なります。

それぞれに申告の時期や行う手続きも異なるため、申告期限や必要書類などを守って控除を受けてください。

会社員は年末調整で

会社員の生命保険料控除は、年末調整で申告します。年末調整は、主に10月下旬から準備が始まり、翌1月までには大体の企業が手続きを済ませます。

会社員は、会社からの指示に従って必要書類を記入し、添付書類を提出するのが一般的です。

生命保険料控除を受ける際には、「給与所得者の保険料控除申告書」の「生命保険料控除」の欄を記入し、保険料控除証明書を添付します。

「生命保険料控除」の欄には、保険会社や保険の種類、契約者や保険金の受取人などの情報を記載する欄があるので、保険料控除証明書の内容を確認しながら記入してください。

税制改正により、記入欄は一般生命保険料と介護医療保険料、個人年金保険に分かれ、保険料も「新・旧」の制度で分けて計算するようになっています。

記入や計算の際には、保険料の種類や制度などを間違えないよう注意してください。

個人事業主は確定申告で

個人事業主やフリーランスは、生命保険料控除を確定申告で行います。確定申告は個々に書類作成から提出までするため、年末調整よりも注意が必要です。

会計ソフトを使う際には会計ソフトの指示に従って入力します。

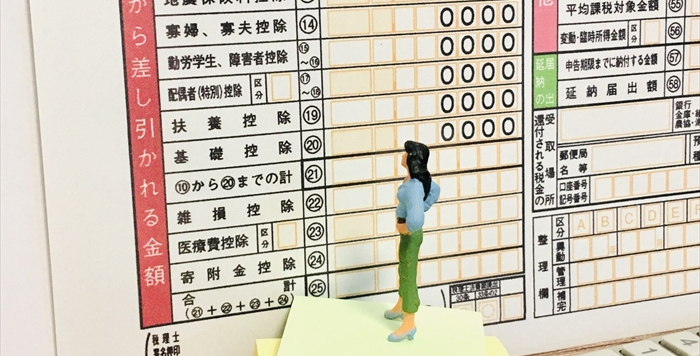

確定申告で生命保険料控除を受ける場合には、確定申告書の「所得から差し引かれる金額」の「生命保険料控除」の欄に年末調整同様に必要事項を記載します。

確定申告書は「第一表」と「第二表」があり、どちらにも記入する欄があり、書く内容が違うので注意が必要です。

第一表に記入するのは実際に控除される金額で、第二表に記入するのは支払った保険料です。

個人事業主やフリーランスの確定申告は、税務署に行かずとも電子申告で済ませられるようになりました。

それに伴って、生命保険料控除証明書は電子申告の場合には提出を省略できることになっています。

ただし、税務署から提出を求められることがあるため、5年間は保存しておかなければいけません。

生命保険料控除の注意点

生命保険料控除を受ける際には、いくつか注意点があります。

控除される保険料の条件や限度額など、間違えやすい点も多いため、計算や手続きの際には慎重に確認してください。

特に自分で一から書類作成をしなければならない確定申告では、間違いを見逃しやすいため注意が必要です。

個人年金保険料は税制特約の付与を確認

個人年金保険料は生命保険料控除の中でも注意が必要です。

個人年金保険料控除の対象となる条件である税制特約の付加があるかどうかで控除の総額が変わるため、年末調整や確定申告の際には確認してください。

税制特約は、個人年金保険を個人年金保険料控除の対象とするための特約です。

一般的な特約とは違って保険料が上がったり保障が上乗せされたりはしません。個人年金保険の契約の際に、申込書で「税制特約有」を選択すると付加されます。

個人年金保険料は特約がなくても一般生命保険料控除が使えます。

ただし、一般生命保険料控除には上限があるため、ほかにも一般生命保険に入っている場合、ほかの保険料と控除の枠の取り合いになるかもしれません。

そのため、条件さえ合えば特約を付けたほうが安心です。

付与には条件がある

個人年金保険に税制特約を付加するためには、以下の4つの条件を満たす必要があります。

-

- 年金の受取人が契約者かその配偶者のどちらかである

- 年金受取人と被保険者が同じである

- 保険料の払込期間が10年以上

- 確定年金や有期年金では、受取開始が60歳以降で受取期間が10年以上

保険料の一時払いは生命保険料控除対象外となります。税制特約の対象にならない個人年金保険は、一般生命保険料控除を受けましょう。

限度額を超えた場合は上限までが控除

生命保険料控除は、上限の金額を超えた場合には上限までしか控除されません。上限を超えた場合には、上限金額で控除されます。

生命保険料控除の新旧制度全体の限度額は所得税で12万円です。新旧どちらの制度の保険料もあった場合には、12万円が上限になります。

5年間はさかのぼって控除を受けられる

生命保険料控除は制度が2種類あったり、保険の種類が分かれていたりと複雑であるため、本来控除できるのにしていなかったということも起こりえます。

そういった場合には、さかのぼって控除を受ける手続きをしてください。生命保険料控除は、5年間さかのぼることができます。

まとめ

生命保険料控除は、所得税と住民税の節税につながる所得控除です。生命保険に入っている人は忘れずに控除を受けましょう。

生命保険料控除は旧制度と新制度があり、契約日によってどちらの制度になるか選んで申告する必要があり、また、保険の種類ごとにも分けて申告します。

少々わかりにくい制度のため、年末調整や確定申告の際には慎重に手続きします。申告漏れがあった場合には、さかのぼって控除を受けられるので安心です。

(編集:創業手帳編集部)